|

Getting your Trinity Audio player ready...

|

תוכנית חיסכון לכל ילד היא תוכנית אותה החלה מדינת ישראל אי שם בשנת 2018. לפי תוכנית זו תפקיד המדינה כ57 ש"ח מידי חודש עבור החיסכון של ילדיכם אשר יעמוד לרשותו בגיל הבגרות. עד כאן, הכל מושלם! אז איפה הבעיות אתם שואלים? בהשקעות כמו בהשקעות, צריך לדעת לנהל אותן.

ההפקדות לתוכנית חסכון לכל ילד

כאמור, לתוכנית החיסכון לכל ילד מפקידה המדינה 57 ש"ח (נכון לכתיבת שורות אלו, והסכום משתנה מעת לעת בהתאם להצמדה). במהלך תקופת החסכון תפקיד המדינה לילדיכם גם מענקים חד פעמיים נוספים באופן הבא:

1. מענק ראשון בסך 284 ש"ח בהגיעם לגיל 3.

2. מענק שני בסך 284 ש"ח בהגיעם לגיל 12 לבנות / 13 לבנים.

3. מענק אחרון בסך 568 ש"ח בהגיעם לגיל 21 ובתנאי שלא משכו את הכספים לפניכן.

לכל ההפקדות הללו, אתם, כהורים, יכולים להחליט ולהגדיל את החסכון לילדיכם בסכום זהה עם הפקדה חודשית בסך 57 ש"ח ועל ידי כך להגדיל לילדיכם את החסכון בצורה משמעותית. חשוב לציין כי את ההפקדות החודשיות, אין תצטרכו לשלם בעצמכם מתוך חשבון הבנק אלא הדבר יקוזז באופן אוטומטי מהקצבאות ילדים להם אתם זכאים מהמוסד לביטוח לאומי.

ההטבות בתוכנית החיסכון

ההטבות בתוכנית הזו הם מדהימות ומגיעות לסכום לא מבוטל!

נתחיל מהבסיס-

1. למעלה מ50% מהכספים בחיסכון (בהנחה והפקדתם לתוכנית הזו) הם לא כספים שהוצאתם מכיסכם אלא אלו כספים שהמדינה נותנת במתנה לילדיכם. אם נחשב את הסכום הנומינאלי אזי נראה כי הוא מגיע לכדי 13,448 ש"ח.

2. ההטבה השנייה היא האפשרות להגדיל את החסכון של ילדיכם מבלי שהכספים הללו יצאו מכיסכם, אלא בקיזוז ממענק שמשולם לכם מידי חודש כאמור.

3. ההטבה השלישית והלא מבוטלת היא דמי הניהול! עד גיל 18 כל הוצאות ניהול הקופה ממומנות על ידי מדינת ישראל וללא עלויות כלל! ובמספרים, אם נשווה לקופת גמל להשקעה בה דמי הניהול הממוצעים נעים סביב 0.75% אזי הפער הוא כ3718 ש"ח רק בגין דמי ניהול (בהנחת תשואה 7% לשנה).

אם נסכום את כל הכספים הללו, ונחשב את ההפקדות, המענקים, והטבת דמי הניהול נגיע לכך שילדיכם מקבלים מהמדינה כ26,000 ש"ח!

הגוף המנהל את החסכונות

כאשר נולד ילדיכם, עמדה בפניכם האפשרות לבחור היכן יופקדו הכספים, וכיצד הם יושקעו. האלטרנטיבות שעמדו לרשותכם הן:

1. חיסכון לכל ילד בבית השקעות

2. חיסכון לכל ילד בבנק

החיסכון בבית ההשקעות הציע לכם 3 אפשרויות השקעה עיקריות:

1. מסלול ברמת סיכון מוגברת – מסלול לפיו החשיפה למניות היא גבוה אך בגין הסיכון שאנו נוטלים אנו יכולים להיות מפוצים בתשואה גבוה.

2. מסלול ברמת סיכון בינונית – זהו מסלול לפיו החשיפה למניות היא בינונית ומשולבת עם השקעה במכשירי השקעה סולידיים יותר כגון אג"ח ונדל"ן, ומנגד בגין הסיכון שאנו נוטלים אנו יכולים להיות מפוצים בתשואה נמוכה יותר מבמסלול המוגבר.

3. מסלול ברמת סיכון נמוכה – זהו מסלול לפיו החשיפה למניות היא מועטה עד לא קיימת ולכן הסיכון שאנו נוטלים נמוך יותר וכך גם התשואה.

לעומת בית ההשקעות, הבנק הציע 3 מסלולי השקעה עיקריים עם/ בלי תחנות יציאה:

1. מסלול עם ריבית קבועה לא צמודה (קל"צ) – במסלול זה הבנק קובע מהי הריבית אותה תקבלו לכל אורך החסכון ובמונחים שנתיים ללא תלות במדד המחירים לצרכן ו/או בריבית בנק ישראל.

2. מסלול עם ריבית קבועה צמודה (ק"צ) – במסלול זה הבנק קובע מהי הריבית אותה תקבלו לכל אורך החסכון ובמונחים שנתיים כתלות במדד המחירים לצרכן.

3. מסלול עם ריבית משתנה (פריים) – במסלול זה הבנק קובע מהי הריבית אותה תקבלו לכל אורך החסכון ובמונחים שנתיים כתלות בריבית בנק ישראל.

אופן ההשקעה של החסכונות

כפי שניתן לראות, בפניכם לא עומדת רק בחירה אחת בלבד, אלא אף בחירת מסלול ההשקעה כאשר כלל האצבע אומר שככל שההשקעה היא לתקופה ארוכה יותר, כך נרצה להגביר את החשיפה שלנו למניות ומכשירי השקעה בסיכון גבוה כיוון והתשואה לאורך השנים היא גבוה יותר על פי ניסיון העבר.

היתרון בבית ההשקעות הוא שככל והחלטתם על מסלול השקעה מסויים בתוכנית החיסכון לכל ילד, אין הדבר אומר שאתם מקובעים אליו ל18 /21 שנים, אלא באפשרותכם לשנות אותו בכל עת!

לעומת זאת, בבנק האפשרות לשינוי מסלול החיסכון לכל ילד תלוי בהאם בחרתם בחיסכון עם נק' יציאה או ללא נק' יציאה. אם בחרתם במסלול עם נק' יציאה אזי כמובן שהריבית שתקבלו מהבנק נמוכה יותר, ומצד שני האפשרות לשינוי מסלול החיסכון היא אחת ל5 שנים!

הבעיה העיקרית בחיסכון לכל ילד

אז עד כה יישרנו קו לגבי תוכנית החסכון לכל ילד כדי שתוכלו להבין איפה נמצאת הבעיה האמיתית. עד כה, כאשר בחרתם להשקיע באמצעות בית השקעות, יכולתם בכל עת לשנות את בית ההשקעות ולבצע ניוד חסכון לכל ילד מבית השקעות אחד לאחר, בין מסלולי השקעה שונים ואפילו מבית השקעות לחיסכון בבנק.

לעומת זאת, בבנק, ניוד חסכון לכל ילד זו אפשרות שלא קיימת! מהרגע שהחיסכון נכנס לבנק, לא תוכלו להעבירו לבית השקעות והכספים נעולים בבנק! הדבר היה מחדל אמיתי כיוון והוביל לפער עצום בין החסכונות שניצברו לילדים שחסכו באמצעות בתי השקעות לבין חסכונות שנחסכו לילדים בבנק.

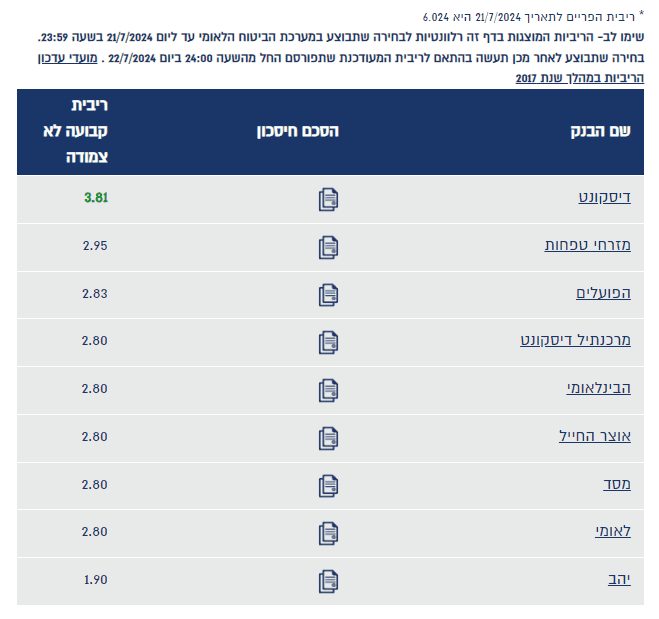

לצורך המחשת ההבדל בין הקופות נכנסנו לאתר הביטוח לאומי והוצאנו את הריביות המוצעות על ידי הבנקים השונים נכון לכתיבת שונות אלו-

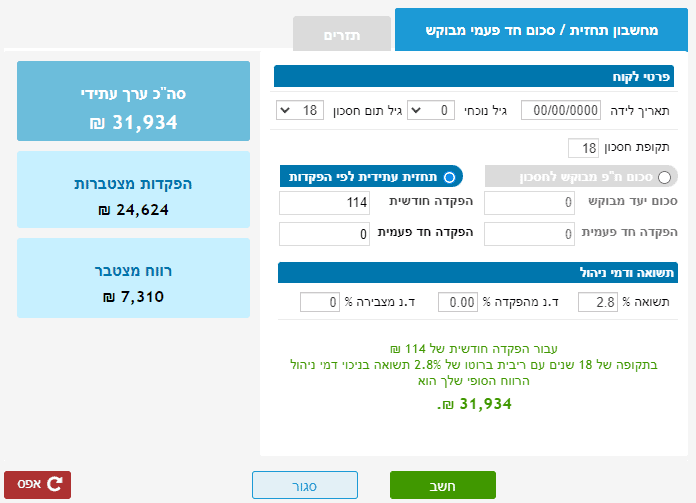

נבחר ריבית ממוצעת של 2.8% ולפיה נסכום את ההפקדות לתוכנית של ילדיכם לפי הפקדה חודשית של 114 ש"ח מידי חודש (הפקדות המוסד לביטוח לאומי 57 ש"ח + הפקדות חלקכם 57 ש"ח נוספים). והדבר מביא אותנו לחסכון מצטבר של 31,934 ש"ח.

מנגד, ערכנו השוואה לאותן הפקדות בדיוק, עם מסלול חיסכון באפיק סיכון מוגבר לפיו התשואה הממוצעת יכולה לנוע סביב ה7% ואף יותר והחיסכון המצטבר הגיע לכדי 48,256 ש"ח!

אם כך ניתן לראות כי הפער מסתכם ב16,322 ש"ח אשר מהווים 52% יותר מתוכנית החיסכון במסלול הבנקאי.

הפתרון

לאחר תקופה ממושכת בה התנהלו הדברים במתכונת הזו, החליטה לאחרונה ועדת הכספים של הכנסת, לעצור את המחדל המטורף ולבטל את המחסום של ניוד החסכון לכל ילד מהבנקים לבתי ההשקעות. לצערנו, הפתרון שהתקבל הוא לא האידיאלי כיוון ונכון לרגע זה, לא ניתן לנייד מהבנקים את החסכונות שנצברו אלא רק את ההפקדות העתידיות בלבד, אך זו רק ההתחלה וכולנו תקווה כי בעתיד יתאפשר לנייד גם את הצבירות שנצברו בבנקים עד כה.

לסיכום, זו הזדמנות מצוינת עבורכם לבחון את תוכנית החסכון של ילדיכם, להבין היכן היא מנוהלת והאם אפיק ההשקעה תואם את העדפותיכם ואת המטרה שלשמה נועדו כספים אלו. חשוב שתדעו כי לילד השני ואילך, לא תצטרכו לבחור את מסלול החסכון אלא הדבר יבוצע באופן אוטומטי כפי שבוצע לילד הראשון, כך שאם יש לבצע שינויים עבור אחד מהילדים, תאלצו לבצע זאת עבור כולם!