לא פעם נתקלתי בלקוחות שיש להם כמה וכמה פוליסות של ביטוח חיים. על פניו, מדובר בכפל ביטוחי, כי לאותו אדם יש את אותו סוג של פול'. אבל אם נרד לעומקו של עניין ונתייחס להגדרה ולמהות של כפל ביטוחי, אזי נגלה שלא מדובר בכפל ביטוחי. בכדי שנוכל להבין האם מדובר בכפל ביטוחי קודם נבין מהו ביטוח חיים ולאיזה מקרים הוא נועד ובכלל.

ביטוח חיים בהגדרה

נתחיל מהבסיס, ביטוח חיים, בשונה משמו, הוא ביטוח למקרה מוות. כלומר, זוהי פוליסה שעל פי הגדרתה, תשלם למוטבים פיצוי חד פעמי במקרה שבו המבוטח ילך לעולמו. בביטוח חיים לא משנה אם המבוטח הלך לעולמו כתוצאה מתאונה חלילה, או אם נפטר ממחלה. עצם פטירתו של המבוטח מזכה את המוטבים בפיצוי הכספי. וכמובן, כמו בכל סוג ביטוח, גם כאן יש חריגים.

אז איזה סוגי ביטוח חיים קיימים?!

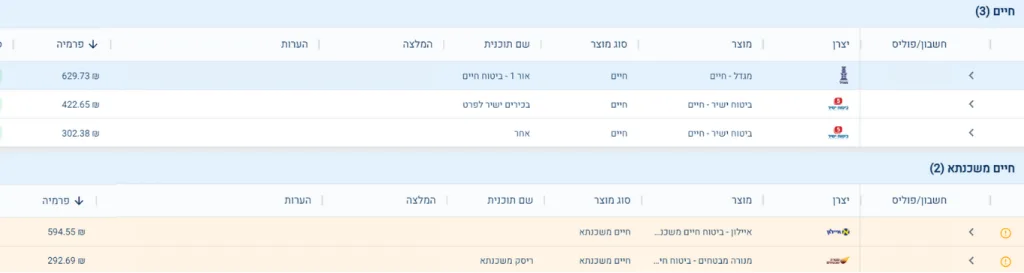

- נתחיל מהבסיסי ביותר אותו רוב האנשים מכירים- ביטוח ריסק, או בשמו "ריזיקו". זהו ביטוח חיים אשר במועד ההצטרפות לביטוח, בחר המבוטח את סכום הביטוח בו הוא רוצה להיות מבוטח. ואילו במקרה פטירה, סכום הביטוח שנקבע ישולם למוטבים בתש' חד פעמי. לדוגמא: אם מבוטח הצטרף לביטוח ורכש פול ביטוח של 1M ₪ אזי בקרות מקרה ישולם למוטבים 1M ₪.

- הסוג השני לו זקוקים מרבית האנשים הוא ביטוח חיים למשכנתא. זהו ביטוח חיים שבו הבנק המלווה הוא המוטב. בשונה מביטוח חיים רגיל, ביטוח חיים למשכנתא הוא אינו עם סכום ביטוח קבוע אלא סכום הביטוח הולך וקטן על פי קצב תשלומי המשכנתא.

- והסוג האחרון והפחות נפוץ הוא ריזיקו יורד. גם כאן, במועד ההצטרפות לביטוח בוחר המבוטח את סכום הביטוח אותו הוא רוצה שחב' הביטוח תשלם למוטבים במקרה פטירה, אך בשונה מהריסק, התש' הוא אינו חד פעמי אלא משולם כקצבה חודשית למוטבים ולמשך תק' מסויימת. ומכאן שסכום הביטוח, כמו בביטוח משכנתא, הולך וקטן. לדוגמא: אם אדם הצטרף לביטוח כשלו ילד בן 6 והוא רוצה שחלילה במקרה פטירה, חב' הביטוח תשלם לבנו קצבה ע"ס 2000 ₪ בחודש עד הגיעו לגיל 21, אזי הוא יצטרך לרכוש סכום ביטוח של 2000* 12* 15 = 360000 ₪. אך בחלוף שנה ממועד ההצטרפות סכום הביטוח כבר לא יהיה 360000 ₪ אלא 336000 ₪ כיוון שבנו גדל בשנה.

ומי בכלל צריך ביטוח חיים?

לאחר שהבנו מה הוא ביטוח חיים על כל סוגיו, אנחנו יכולים להבין בקלות מי צריך להצטרף לביטוח חיים, ולמי אין צורך בביטוח חיים. נחזור קצת לאחור, לכל מי שיש משכנתא, צריך שיהיה לו ביטוח חיים למשכנתא. המטרה היא שחב' הביטוח תשלם לבנק את יתרת החוב במקרה פטירת הביטוח. אבל חוץ מביטוח משכנתא, את ביטוח החיים כדאי לעשות לכל מי שיש בו תלויים, לדוגמא: הורים לילדים קטנים אשר ילדיהם תלויים בהם כלכלית. אך האם זו הסיטואציה היחידה בה? ממש לא! כל מקרה הוא לגופו, ולכל אדם יש צורך שונה ועל כן לא מדובר בכלל גורף!

כפל או לא כפל?!

התשובה לזה תמונה בצורך עצמו כמו שכבר נאמר קודם לכן. יש אדם שירצה שהמוטבים שלו יקבלו כסף בסכום גבוה ולכן יצטרף לכמה פול'. יש אדם שיש לו ביטוח חיים למשכנתא ובנוסף גם ביטוח ריסק שישולם למוטביו. המשותף לשניהם הוא שבשני המקרים יש למבוטחים 2 פול' מאותו הסוג. אך ההצטרפות היא במכוון ובקרות מקרה המוטבים יקבלו את הפיצוי מכל המבטחים.

אז מתי זה כן יחשב לכפל?

הביטוח יחשב ככפול כאשר לצורך העניין אדם הצטרף לביטוח משכנתא. כעבור תק' החליף את הביטוח אך לא ביטול את הישן. במקרה הזה, כוונתו הייתה להחזיק בפול' אחת בלבד ולא ב2. אך שימו לב, אין הדבר אומר שסכומי הביטוח לא ישולמו מ2 המבטחים בקרות מקרה הביטוח.

דוגמא נוספת לכפל ביטוחי היא כפילות בביטוחי בריאות. חלילה במקרה אירוע רפואי אותו מבוטח לא יוכל לתבוע את 2 פוליסות הביטוח שברשותו. לכן מדובר בכפל ביטוחי העונה להגדרה ואנו צריכים לוודא כי אנו לא מחזיקים בכזה.

כפל ביטוחי בהגדרתו

כפל ביטוחי הוא מצב בו מבוטח מחזיק ב2 פוליסות ביטוח או יותר אך חלילה במקרה ביטוח לא נוכל למצות את הזכויות בשניהן. מצב מהסוג הזה מוגדר ככפל ביטוחי. לעומת זאת, באם יוכל לקבל פיצוי מ2 הפוליסות אזי לא מדובר בכפל ביטוחי כהגדרתו. כדי להימנע מכפל ביטוחי יש לערוך בדיקה תיק ביטוח אחת לתקופה ולוודא שהביטוחים מתאימים לנו.